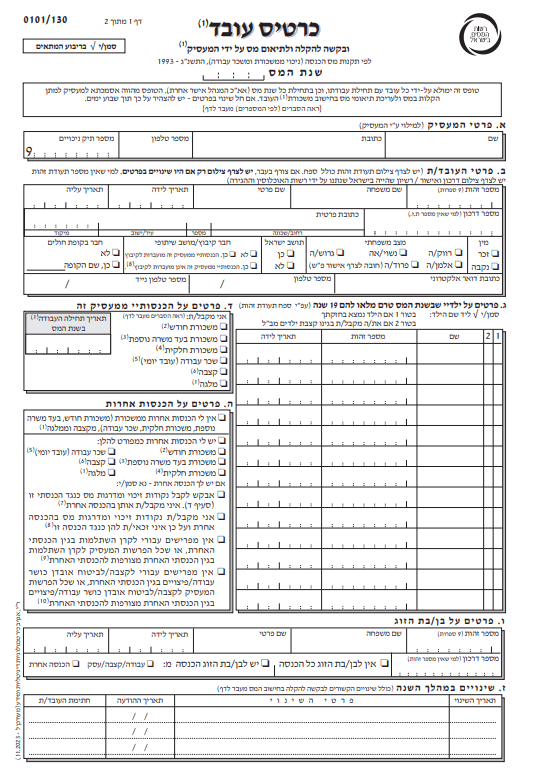

טופס 101 הוא טופס של רשות המסים בישראל, אותו נדרש למלא כל עובד או פנסיונר בתחילת עבודה, תחילת שנה או במקרה של שינוי בפרטיו האישיים. בהתאם למידע הנמסר בטופס זה, המעסיק מנכה משכרו של העובד את התשלום הנדרש למס הכנסה, דמי ביטוח לאומי ודמי ביטוח בריאות.

טופס 101 להורדה או להדפסה למילוי עצמאי על ידי עובד או מעסיק >>

טופס 101 מורכב משני חלקים עיקריים:

- פרטים אישיים: חלק זה כולל את הפרטים האישיים של העובד, כגון שם, מספר תעודת זהות, כתובת, מצב משפחתי ונתונים פנסיוניים.

- הקלות והטבות: חלק זה כולל את הבקשות של העובד להקלות והטבות במס, כגון נקודות זיכוי, נקודות זיכוי מיוחדות, נקודות זיכוי לשכירים, הטבת הכנסה חד-פעמית, הטבת בן הזוג, הטבת ילדים, הטבת תרומות, הטבת הוצאות רפואיות והטבת הוצאות לימודים.

העובד נדרש למלא את טופס 101 בכתב יד או באמצעות טופס מקוון. את הטופס יש להגיש למעסיק בצירוף מסמכים, אישורים וטפסים כפי שמפורט במקומות הרלוונטיים בטופס.

הקלות והטבות במס

הקלות והטבות במס מאפשרות לעובדים להפחית את חבות המס שלהם. ההקלות וההטבות העיקריות כוללות:

- נקודות זיכוי: נקודות זיכוי מפחיתות את שיעור המס שעליו משולם מס הכנסה.

- הטבת הכנסה חד-פעמית: הטבה זו מאפשרת לקבל החזר מס בגין הכנסה חד-פעמית שהייתה לעובד בשנת המס.

- הטבת בן הזוג: הטבה זו מאפשרת לקבל נקודות זיכוי נוספות בגין בן/בת הזוג.

- הטבת ילדים: הטבה זו מאפשרת לקבל נקודות זיכוי נוספות בגין ילדים.

- הטבת תרומות: הטבה זו מאפשרת לקבל החזר מס בגין תרומות לגופים מוכרים.

- הטבת הוצאות רפואיות: הטבה זו מאפשרת לקבל החזר מס בגין הוצאות רפואיות שלא שולמו על ידי קופות החולים או על ידי ביטוחים רפואיים פרטיים.

- הטבת הוצאות לימודים: הטבה זו מאפשרת לקבל החזר מס בגין הוצאות לימודים לעצמו או לבן/בת הזוג.

כדי לקבל הטבות ומקלות במס, יש למלא את טופס 101 בצורה מדויקת ומלאה.

טופס 101 להורדה או להדפסה למילוי עצמאי על ידי עובד או מעסיק >>

איך למלא טופס 101

את טופס 101 ניתן למלא בכתב יד או באמצעות טופס מקוון. את הטופס יש להגיש למעסיק בצירוף מסמכים, אישורים וטפסים כפי שמפורט במקומות הרלוונטיים בטופס.

הנה כמה טיפים למלא טופס 101:

- הקפידו למלא את כל הפרטים בטופס בצורה מדויקת ומלאה.

- במידה ויש לכם שאלות או אי הבנות, פנו לעזרת המעסיק או לרשות המסים.

- עדכנו את המעסיק בכל שינוי בפרטיו האישיים או בהכנסותיו, לרבות במהלך שנת המס.

האם יש חשיבות למילוי טופס 101 בצורה נכונה?

כן, יש חשיבות רבה למילוי טופס 101 בצורה נכונה. מילוי לא מדויק של הטופס עלול לגרום לכך שתשלמו יותר מס ממה שאתם חייבים. בנוסף, מילוי לא מדויק של הטופס עלול לגרום לכך שלא תקבלו את ההטבות וההקלות במס שמגיעות לכם.

הבדלים בין טפסי 101

ישנם מספר הבדלים בין טפסי 101. ההבדלים העיקריים הם:

- סוג העובד: ישנם שני סוגים עיקריים של טפסי 101: טפס 101 רגיל, המיועד לעובדים שכירים, וטפס 101 ג', המיועד לפנסיונרים.

- שנת המס: טופס 101 יש למלא בכל שנה, בהתאם לשנת המס שבה העובד משתכר.

- שינוי פרטים: אם יש שינוי בפרטיו האישיים של העובד או בהכנסותיו, יש לעדכן את המעסיק באמצעות טופס 101 חדש.

להלן פירוט של ההבדלים בין סוגי הטפסים:

טופס 101 רגיל

- מיועד לעובדים שכירים.

- כולל את הפרטים האישיים של העובד, את ההכנסות שלו ואת הבקשות שלו להקלות והטבות במס.

טופס 101 ג'

- מיועד לפנסיונרים.

- כולל את הפרטים האישיים של הפנסיונר, את ההכנסות שלו ואת הבקשות שלו להקלות והטבות במס.

בנוסף להבדלים בין סוגי הטפסים, ישנם גם הבדלים מסוימים בחלקים הספציפיים של הטופס, בהתאם להקלות וההטבות המגיעות לעובד. לדוגמה, עובד שיש לו ילדים זכאי להטבת ילדים. בטופס 101, העובד צריך למלא את מספר הילדים שלו ואת גילם.

חשוב למלא את טופס 101 בצורה מדויקת ומלאה, כדי לוודא שהמעסיק מנכה את המס המגיע לכם.

טופס 101 להורדה או להדפסה למילוי עצמאי על ידי עובד או מעסיק >>

מילוי טופס 101 לעובד חדש

טופס 101 הוא טופס של רשות המסים בישראל, אותו נדרש למלא כל עובד או פנסיונר בתחילת עבודה, תחילת שנה או במקרה של שינוי בפרטיו האישיים. הטופס כולל את הפרטים האישיים של העובד, את ההכנסות שלו ואת הבקשות שלו להקלות והטבות במס.

חלק א': פרטים אישיים

בחלק זה של הטופס, העובד צריך למלא את הפרטים האישיים הבאים:

- שם פרטי

- שם משפחה

- מספר תעודת זהות

- תאריך לידה

- מין

- כתובת מגורים

- כתובת דואר אלקטרוני

- מספר טלפון

- מצב משפחתי

- דת

- תאריך עליה (אם יש)

חלק ב': פרטים על הכנסות

בחלק זה של הטופס, העובד צריך למלא את הפרטים הבאים על ההכנסות שלו:

- סוג ההכנסה

- גובה ההכנסה

- מקור ההכנסה

חלק ג': בקשות להקלות והטבות במס

בחלק זה של הטופס, העובד יכול לבקש הקלות והטבות במס, כגון:

- נקודות זיכוי

- הטבת בן/בת זוג

- הטבת ילדים

- הטבת תרומות

- הטבת הוצאות רפואיות

- הטבת הוצאות לימודים

טופס 101 לנוער

נער שעובד זכאי למלא טופס 101, בדיוק כמו כל עובד אחר. עם זאת, ישנם מספר הבדלים ספציפיים שנערים צריכים לקחת בחשבון בעת מילוי הטופס:

- סף המס: סף המס השנתי עבור עובדים מתחת לגיל 18 הוא 3,138 ש"ח. כלומר, נערים ששכרו נמוך מסכום זה אינם חייבים במס הכנסה.

- הטבת ילדים: נערים זכאים להטבת ילדים בשווי של 2,100 ש"ח לילד. הטבה זו ניתנת גם אם הילד אינו מתגורר עם הנער.

- הטבת תרומות: נערים זכאים להטבת תרומות בשווי של 25% מהתרומה.

להלן פירוט של ההבדלים בין מילוי טופס 101 עבור נערים למילוי טופס 101 עבור מבוגרים:

סף המס

סף המס השנתי עבור עובדים מתחת לגיל 18 הוא 3,138 ש"ח. כלומר, נערים ששכרו נמוך מסכום זה אינם חייבים במס הכנסה.

הטבת ילדים

נערים זכאים להטבת ילדים בשווי של 2,100 ש"ח לילד. הטבה זו ניתנת גם אם הילד אינו מתגורר עם הנער.

הטבת תרומות

נערים זכאים להטבת תרומות בשווי של 25% מהתרומה.

חשוב למלא את טופס 101 בצורה מדויקת ומלאה, כדי לוודא שהמעסיק מנכה את המס המגיע לכם.

להלן מספר טיפים למלא טופס 101 עבור נערים:

- הקפידו למלא את כל הפרטים בטופס בצורה מדויקת ומלאה.

- במידה ויש לכם שאלות או אי הבנות, פנו לעזרת המעסיק או לרשות המסים.

- עדכנו את המעסיק בכל שינוי בפרטיו האישיים או בהכנסותיו, לרבות במהלך שנת המס.